公認会計士が教える会計知識vol.6 役員への給与・ボーナスーゼロベース代表 渡邊勇教氏寄稿

定期同額給与とは

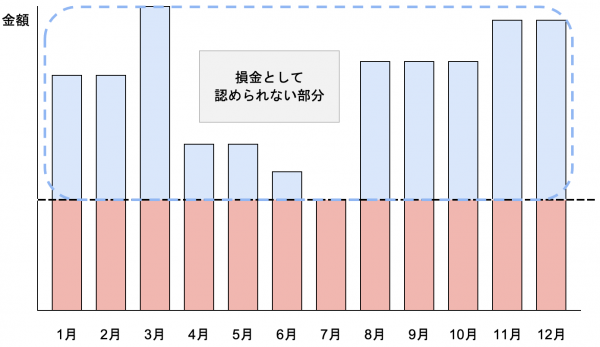

定期同額給与が、損金として処理が認められない範囲は、下記図解を参考にしていただくとイメージがつくかと思います。その1年間で支給した役員報酬のうち、もっとも少なかった月(図解では7月)の金額を超える部分の全てが、損金処理が困難となります。

事前確定届出給与とは

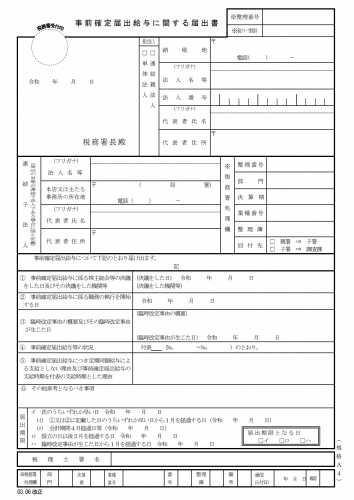

事前確定届出給与とは、以下の届出を税務署へ事前に提出し、その提出した金額、日付に記載した内容と同額、同日に支給した場合にのみ、税務上の経費(=損金)として認められる、という内容になります。事前確定届出「給与」と記載がありますが、イメージは「役員ボーナス」と思ってください。この事前確定届出給与で注意する点は、届出で記載した金額と同額でなければいけない、という点です。極論ですが1円たりともズレではその全額が、損金としての処理ができません。例えば、届出には100万円と記載していたにもかかわらず、80万円を支給した場合、これは80万円全額が否認されます。また、120万円であっても同様に否認されます。

また、届出の提出期限にも注意が必要です。この届出書の提出期限は、ざっくりですが決算日終了後3ヶ月以内、という目安で覚えておくと良いでしょう。提出期限の詳細は以下のようになります。

| 区分 | 提出期限 |

|---|---|

| (1)株主総会の決議によって所定の時期に所定金額を支給することを定めた場合 | 次のうちいずれか早い日が期限となる a.その決議の日から1ヶ月を経過する日 b.会計期間開始の日から4ヶ月を経過する日 |

| (2)会社設立の場合 | 設立の日以後2ヶ月を経過する日 |

| (3)地位の変更や新任役員への選任など、臨時改定事由により新たに事前確定届出給与の決定をした場合 | (1)の届出期限と臨時改定事由が生じた日から1ヶ月を経過した日とのうちいずれか遅い日 |

なお、定期同額給与も事前確定給与もあくまでも税務上の経費として認められないだけであって、役員報酬を毎月変動金額を支給することや、事前の届出を出さずに役員ボーナスを支給することは可能である、という点を混同されないようご注意ください(この場合、損金処理できないため、例えば100万円のボーナス支給をした場合、プラスで税金を35万円(=100万円×実効税率35%(と仮定))を支払うことになります)。

次ページ >>> なぜこんな面倒なルールが?