【会計士の視点】新規事業の成功と費用削減のハンドリングの妙、大復活のポイントを柴田社長に聞く-エアトリ編

コロナ大打撃によるピンチから過去最高の利益を確保

ヘルスケア事業は旅行との相乗的な需要を取り込む

エアトリの大復活の要因を直接取材、粗利確保の要因は?

まず気になったのが、決算説明資料で取扱高を見ると前期比46%と大幅に減少している中で、売上高は83%で、オンライン旅行業に限って見ても同じく83%程度となっており、なぜ売上高が大きく減少しなかったのかという点だったのでうかがったところ、以下のような回答をいただきました。正直会計テクニカルな話も多く、難しい部分もあると思いますが、後で小括として簡単な要点まとめも入れているので、是非最後まで読んでいただければと思います。

取扱高が減少したのは、海外旅行がほぼなくなったことによるものです。コロナ前だと海外が50%くらいだったのが、ほぼゼロになったことで、取扱高は大きく減少しました。一方で国内需要については、GoToトラベルでの需要増により当社を利用してくださったお客様がリピーターになっていただいたこと。他には「感染が拡大しても、旅行する方はある程度する」という状況もあって、底堅いものとなりました。

売上高については、航空券の販売と、航空券・ホテルのパッケージ商品やツアー(以下、ツアー等)で計上方法が異なり、航空券だと手数料部分だけが売上となるので、取扱高≠売上高(=粗利)となるのに対し、ツアー等だと取扱高=売上高(≠粗利)となり、粗利は売上から旅行商品の仕入を控除した金額になります(※)。そのため、売上高については、ツアー等の売上が多ければ多く見えやすく、逆に航空券売上が多ければ少なく見えやすいことになります。

2020年9月期までは航空券での売上が多かったのが、2021年9月期についてはGoToトラベルの影響(航空券だけではGoToトラベル対象とならない一方、ツアー等だと対象となること)でツアー等の需要が大きく増加したことや、GoToトラベル停止後もポイント還元等もあってリピーターも多かったため、ツアー等の販売が増加し、その影響で取扱高の減少幅に比べて、売上高の減少は小さくなりました。

ちなみに、航空券とツアー等で取扱高に対しての実質的な粗利率を比べると、ツアー等の方が粗利率も高いので、粗利という観点からもツアー等の売上が増える方が有利になります。

※筆者注:売上高については、「自社で在庫リスクを持ちながら販売する」ものであれば売上と仕入を両方計上する一方、顧客からの依頼で実質的に仲介するものについてはネットの手数料のみを売上高とするのが会計上としてもあるべき仕訳であるため、エアトリの処理はおかしなものではないと考えられます。この辺りが会計のややこしいところでもあります・・・・

次に気になったのがまさにその「粗利率」についてで、連結ベースで見ると2019年9月期は53.16%、2020年9月期は35.33%、2021年9月期は43.1%と、年度によってブレがあり、その要因と今後のおおよその目安を質問しました。

まずは先ほどお答えした販売したのがツアー等か、航空券かで見た目上の粗利率は変動します。また、他にも子会社だとこれまではチケットショップ事業をおこなっていたナショナル流通産業社が売上高と仕入の両方が計上されるビジネスで、その売上の多寡によっても連結ベースでの粗利率は変動します。

このナショナル流通産業社が連結子会社としてあったことで連結上の粗利率は下がっていましたが、ナショナル流通産業社については当期売却したので、今後の連結上の粗利率は、これまでよりは若干上昇すると考えられます。今後の粗利率の見通しについては、どういう商品が売れるかによって変わってくるものの、今時点では連結ベースで50%くらいになるのではないかと考えています。

売上・粗利のまとめ

- 旅行の取扱高という点では、海外旅行がほぼなくなり大幅に減少したが、国内旅行についてはGoToトラベルによる需要増や、リピーター確保をできたこと、さらには「旅行したい人は国内旅行であればする」という環境下で、底堅い需要があり、それを取り込むことができた

- 販売商品としてはGoToトラベルによるツアー等の需要の増加があり、ツアー等は会計上、売上高が高く出る、かつ実態ビジネスとしても取扱高あたりの粗利益も大きいため、売上高や粗利益を確保できた

- GoToトラベル停止後も、ポイント還元等もありリピーターも多く、ツアー等の需要は引き続き確保できている

- 会計上の連結ベースの粗利率は、これまで原価率が高く、粗利率を押し下げる要因になっていた子会社のナショナル流通産業社の売却によって、従来と比べると上がる見通しで、今時点では50%くらいで考えている

人件費や広告宣伝費についての質問と回答

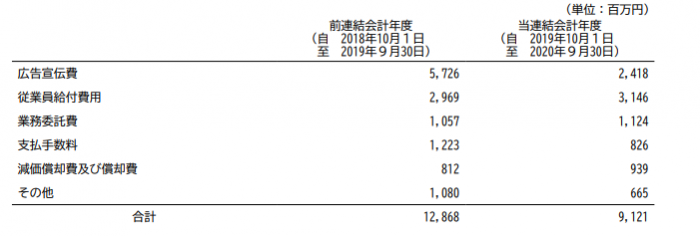

次に費用面では、2020年9月期の有価証券報告書を見ると、販管費の主な内容が広告宣伝費と従業員給付費用であったので、そこについて質問をしました。

有価証券報告書-第14期(令和1年10月1日-令和2年9月30日)より抜粋

有価証券報告書-第14期(令和1年10月1日-令和2年9月30日)より抜粋

人件費について、2020年9月期から人件費削減という施策はあったものの、販管費の従業員給付費用は2019年9月期が29億円、2020年9月期が31億円とむしろ増加していたので、その理由と、2021年9月期について質問しました(当時は有価証券報告書が出ていなかったため内訳が分かりませんでした。ちなみに2021年9月期の数字は有価証券報告書によると19億円と、実際に大幅削減されていました)

理由は大きく2つあると考えられ、1つは旅行のオペレーション人員の転籍が2020年9月期の第4四半期に実施されたもので、2020年9月期時点では通期のインパクトが小さかったことがあります。

もう1つは2019年9月期まではソフトウェアの開発も行っており、その開発に従事した従業員の費用はソフトウェア勘定に計上されますが、2020年9月期には開発が大きく減少し、ソフトウェア勘定に計上するものが少なくなったことも原因としてあります。(※)

トータルで見た従業員給付は2020年9月期の時点から減少しておりましたが、それが通期化した2021年9月期は、さらに大きく減少しています。

※筆者注:ソフトウェアの開発にかかった社内人件費をソフトウェア勘定に計上するのは会計上も正しい処理です。

次に気になったのが、広告宣伝費が2019年9月期52億円、2020年9月期24億円と減少し、2021年9月期時点でさらに減少していそうな中でもきちんと売上高を確保できた要因だったので、そこを伺いました(取材時点では販管費の内訳が公表されておりませんでしたが、その後公表された有価証券報告書によると2021年9月期は12億円まで下がっていました)

広告宣伝費については、2018年から2019年にかけては認知度を上げるため、「先行投資」として、20億円程度をマスマーケティング、40億円程度をリスティング・SEO等に投資しており、そのおかげもあって認知度も50%弱まで上がってきていました。

元々2019年でこうした先行投資が一段落するフェーズであり、それに加えてコロナの影響もあってさらに広告宣伝費の削減もおこない、結果として広告宣伝費は2019年9月期比で見ると大幅に減少しました。

ただ、この2018年から2019年までの先行投資によって認知度を高めていたおかげで、検索流入や、アプリを登録してリピーターになっていただいた方など、オーガニックの流入が増えました。それ以外にも店舗型の旅行会社に行けないことや、GoToトラベル等の追い風もあって、広告を積極的に打たなくてもお客様にご利用いただくことができたと考えています。

今後については、基本的にはオーガニックな流入を重視していきます。ただ前回のマスマーケティングから2年間空いており、あらためて思い出していただく点でも5億円くらいの大規模マーケティングをおこなうことも検討しています。最近だとタレントのIKKOさんに新イメージキャラクターに就任していただきました。

人件費・広告宣伝費まとめ

- 従業員が転籍などで減ったのは2020年9月期の第4四半期からであるため、通期ベースで大きく影響が出たのは2021年9月期から

- 広告宣伝費は減少させたものの、過去におこなった大規模マーケティングですでに認知度に高く、他にもアプリ登録によるリピーターの確保など、「オーガニックな流入」が増加していたことで、売上高を大きく減少させずに広告費の削減に成功していた

- 今後もまた認知度向上のために戦略的に大規模マーケティングをおこなう予定がある

次ページ >>> ヘルスケア事業は決算へのインパクト大