目次

1.年会費無料の旅行好きにおすすめのクレジットカード12選|海外旅行保険が最高3,000万円のエポスカード

まずは年会費無料(初年度無料含む)のクレジットカードを12枚紹介します。

年会費無料の旅行好きにおすすめのクレジットカード12選

| カード名 | 年会費(税込) | 海外旅行保険 | 国内旅行保険 | ポイント還元率 | 交換可能マイル | 国際ブランド |

|---|---|---|---|---|---|---|

| エポスカード | 永年無料 | 最高3,000万円 | – | 0.5% | ANAマイル JALマイル |

VISA |

| イオンカード | 永年無料 | – | – | 0.5%~1.0% | JALマイル | VISA・MASTER・JCB |

| TOKYU CARD ClubQ JMB | 初年度無料※1 | 最高1,000万円 | 最高1,000万円 | 0.5%~3.0% | JALマイル | MASTER |

| 楽天カード | 永年無料 | 最高2,000万円 | – | 1.0%~3.0% | ANAマイル JALマイル |

VISA・MASTER・JCB・AMEX |

| リクルートカード | 永年無料 | 最高1,000万円 | 最高1,000万円 | 1.2%~4.2% | – | VISA・MASTER・JCB |

| 三井住友カード(NL) | 永年無料 | 最高2,000万円 | – | 0.5%~7.0% | ANAマイル | VISA・MASTER |

| Visa LINE Pay クレジットカード | 永年無料 | 最高2,000万円 | – | 1.0% | – | VISA |

| JCB CARD W | 永年無料※2 | 最高2,000万円 | – | 1.0%~10.5% | ANA・JAL スカイマイル |

JCB |

| JCBカード S | 永年無料 | 最高2,000万円 | – | 0.5%~10.0% | ANA・JAL スカイマイル |

JCB |

| JALカード 普通カード | 初年度無料※3 | 最高1,000万円 | 最高1,000万円 | 0.5%~1.0% | JALマイル | VISA・MASTER・JCB |

| 三井住友カード ゴールド(NL) | 条件付無料※4 | 最高2,000万円 | 最高2,000万円 | 0.5%~7.0% | ANAマイル | VISA・MASTER |

| dカード | 永年無料 | 最高2,000万円※5 | 最高1,000万円※5 | 1.0% | JALマイル | VISA・MASTER |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

※1:TOKYU CARD ClubQ JMBの年会費は、初年度無料、2年目以降1,100円(税込)

※2:JCB CARD Wは、39歳までに入会で40歳以降も年会費永年無料

※3:JALカード 普通カードの年会費は、初年度無料、2年目以降2,200円(税込)

※4:三井住友カード ゴールド(NL)の年会費は、年間100万円以上の利用で翌年以降永年無料(通常5,500円(税込))

※5:dカードの海外旅行傷害保険・国内旅行傷害保険は、29歳以下が補償の対象

では旅行好きにおすすめの年会費無料のクレジットカードの特徴を順に説明します。

エポスカードなら海外旅行保険が最高3,000万円&遊園地・スパ・飲食店の割引特典も豊富

出典元:eposcard.co.jp

エポスカードのおすすめポイント

| 入会特典 | 郵送で受取:2,000円相当のエポスポイント マルイ店舗で受取:店舗で使える2,000円分のクーポン |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | VISA |

| ポイント還元率 | 0.5% |

| 交換可能マイル | ANAマイル・JALマイル |

| 海外旅行傷害保険(利用付帯) 【2023年10月1日以降の出発】 |

傷害死亡・後遺障害:最高3,000万円 傷害治療費用:200万円 疾病治療費用:270万円 賠償責任(免責なし):3,000万円 救援者費用:100万円 携行品損害(免責3,000円):20万円 |

| 海外旅行傷害保険(自動付帯) 【2023年9月30日以前の出発】 |

傷害死亡・後遺障害:最高500万円 傷害治療費用:200万円 疾病治療費用:270万円 賠償責任(免責なし):2,000万円 救援者費用:100万円 携行品損害(免責3,000円):20万円 |

| 国内旅行傷害保険 | – |

| 優待・その他付帯サービス | ・世界38都市の現地デスクでの日本語サポート ・医療費キャッシュレスサービス ・全国の遊園地・スパ・飲食店などの優待割引 |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

エポスカードは最も海外旅行保険が充実している

エポスカードは年会費無料のクレジットカードの中で、最も海外旅行保険が充実しています。

「海外での慣れない食事で1日入院してしまった…」という時にも、最高270万円まで補償してもらえます。

また医療費キャッシュレスサービスも付いているため、現地で治療費を自己負担することなく、ケガや病気の治療を受けられます。

全国の遊園地や動物園、水族館、スパ、飲食店などの優待割引も付いているので、お得に国内旅行を楽しみたい人にもおすすめです。

エポスカードの公式サイト

イオンカードなら年会費永年無料&優待特典が豊富でお得に旅行を楽しめる

出典元:aeon.co.jp

イオンカードのおすすめポイント

| 入会特典 | 最大5,000円分のWAONPOINT (WEB申込+累計1万円(税込)以上の利用が対象) |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | VISA・MASTER・JCB |

| ポイント還元率 | 0.50%~1.00% |

| 交換可能マイル | JALマイル |

| 海外旅行傷害保険 | – |

| 国内旅行傷害保険 | – |

| 優待・その他付帯サービス | ショッピング保険(国内・海外):年間50万円 |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

イオンカードなら豊富な優待特典を利用できる

イオンカードは、豊富な優待特典が魅力のクレジットカードです。

次のような優待特典を利用できるため、お得に旅行を楽しめます。

-

HIS:国内・海外ツアーが3,000円OFF

Expedia:ホテル8%OFF、航空券+ホテル2,500円OFF

Hotels.com:8%OFF

イオントラベルモール:ツアーが最大5%OFF+WAONPOINT2倍

Rulux:初回5,000円OFF、2回目以降7%OFF

海外WiFiレンタル:20%割引+受取手数料無料

タイムズカーレンタル:最大35%OFFなど

よみうりランドなどのテーマパークでも、割引を受けることができます。

ショッピング保険が付帯しているのもメリットの一つです。

イオンカードの公式サイト

TOKYU CARD ClubQ JMBなら「JALタッチ&ゴーサービス」や「PASMOオートチャージ」対応で初年度無料

出典元:topcard.co.jp

TOKYU CARD ClubQ JMBのおすすめポイント

| 入会特典 | 新規入会で1,000ポイントプレゼント |

|---|---|

| 年会費 | 初年度無料 2年目以降1,100円(税込) |

| 国際ブランド | VISA・MASTER |

| ポイント還元率 | 0.50%~3.00% |

| 交換可能マイル | JALマイル |

| 海外旅行傷害保険(利用付帯) | 死亡・後遺障害:最高1,000万円 傷害治療費用:100万円 疾病治療費用:100万円 賠償責任:2,000万円 携行品損害(免責3,000円):20万円 救援者費用:100万円 |

| 国内旅行傷害保険(利用付帯) | 傷害死亡:1,000万円 後遺障害:30万円~1,000万円 |

| 優待・その他付帯サービス | 東急ホテルズの優待 JALタッチ&ゴーサービス JALマイレージバンク機能 PASMOオートチャージ機能 |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

TOKYU CARD ClubQ JMBなら全国の東急ホテルで会員料金での宿泊やレイトチェックアウトなどのサービスを受けられる

TOKYU CARD ClubQ JMBは、JAL便や東急線、東急ホテルを利用する機会が多い人におすすめです。

TOKYU POINT加盟店では、100円につき2~3ポイントが貯まるため、最大3%の還元を受けられます。

また「JALタッチ&ゴーサービス」や「PASMOオートチャージ機能」が付いているため、飛行機や電車でスムーズに移動することができます。

さらに全国の東急ホテルで、会員料金での宿泊、レイトチェックアウトなどのサービスも受けられます。

VISAブランドには東急ホテルズの優待機能が付帯していないので、ホテルの優待を利用したい人は「MasterCard」を選びましょう。

TOKYU CARD ClubQ JMBの公式サイト

楽天カードならハワイのラウンジが無料&楽天トラベルのポイント2倍+1,000円割引クーポンを毎月配布

出典元:rakuten-card.co.jp

楽天カードのおすすめポイント

| 入会特典 | 新規入会+利用で5,000ポイントプレゼント |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | VISA・MASTER・JCB・AMEX |

| ポイント還元率 | 1.0%~3.0% 楽天市場の買い物は3.0%還元 |

| 交換可能マイル | ANAマイル・JALマイル |

| 海外旅行傷害保険(利用付帯) | 傷害死亡・後遺障害:最高2,000万円 傷害治療費用:200万円 疾病治療費用:200万円 賠償責任(自己負担なし):3,000万円 救援者費用:200万円 |

| 国内旅行傷害保険 | – |

| 優待・その他付帯サービス | ・楽天カード ハワイラウンジが無料 ・ハワイで使える特典クーポン ・海外アシスタンスサービス(日本語対応) ・WiFiレンタル・手荷物宅配などの割引など |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

ハワイに行く人や楽天トラベルを利用する機会が多い人におすすめの楽天カード

楽天カードは、ハワイに行く予定がある人や、楽天トラベルを利用する機会が多い人におすすめです。

カードを提示するだけで、次の2つのラウンジを無料で利用することができます。

- 楽天カード ワイキキラウンジ

- 楽天カード アラモアナラウンジ

同伴者も5名まで無料なので、家族や友達とゆっくりく過ごせます。

また楽天カード会員特典として、楽天トラベルで使える「1,000円割引クーポン」を毎月1枚もらえます。

さらに楽天トラベルで、楽天カード決済をすれば、ポイントが2倍還元されるため、お得に旅行を楽しめます。

楽天カードの公式サイト

リクルートカードならでポイント還元率1.2%&年間200万円のショッピング保険も付帯

出典元:recruit-card.jp

リクルートカードのおすすめポイント

| 入会特典 | 新規入会+利用で最大6,000ポイントプレゼント |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | VISA・MASTER・JCB |

| ポイント還元率 | 1.2%~4.2% ポンパレモールでカード決済で合計最大4.2% |

| 交換可能マイル | – |

| 海外旅行傷害保険(利用付帯) | 傷害死亡・後遺障害:最高2,000万円 傷害治療費用:100万円 疾病治療費用:100万円 賠償責任:2,000万円 救援者費用:100万円 携行品損害(免責3,000円):20万円 |

| 国内旅行傷害保険(利用付帯) | 傷害死亡・後遺障害:最高1,000万円 |

| 優待・その他付帯サービス | ショッピングガード保険(国内・海外):年間200万円 |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

カードで購入した品物が破損や盗難に遭った際にも安心のリクルートカード

リクルートカードは、旅先でたくさん買い物をしたい人におすすめです。

ポイント還元率が1.2%なので、10,000円分の買い物をすれば、120円分のポイントが還元されます。

ショッピング保険も付いているため、カードで購入した品物が破損や盗難に遭った際にも安心です。

また「じゃらんnet」で宿泊予約をして、リクルートカードで支払えば、3.2%ものポイント還元を受けられます。

リクルートカードの公式サイト

三井住友カード(NL)なら最短10秒で即時発行&ナンバーレスで安心安全

出典元:smbc-card.com

三井住友カード(NL)のおすすめポイント

| 入会特典 | 新規入会+利用で最大8,000ポイントプレゼント |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | VISA・MASTER |

| ポイント還元率 | 0.5%~7.0% 対象のコンビニ・ユニバーサルスタジオジャパンで スマホのタッチ決済をすると最大7%還元 |

| 交換可能マイル | ANAマイル |

| 海外旅行傷害保険(利用付帯) | 傷害死亡・後遺障害:最高2,000万円 傷害治療費用:50万円 疾病治療費用:50万円 賠償責任:2,000万円 救援者費用:100万円 携行品損害(免責3,000円):15万円 |

| 国内旅行傷害保険 | – |

| 優待・その他付帯サービス | 選べる無料保険 |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

三井住友カード(NL)なら7つから選べる無料保険も付いている

「三井住友カード(NL)」は、ナンバーレスカードなので海外でも安心して使えます。

次の7つから選べる無料保険も付いています。

- 旅行安心プラン(旅行傷害保険)

- スマホ安心プラン(動産総合保)

- 弁護士安心プラン(弁護士保険)

- ゴルフ安心プラン(ゴルファー保険)

- 日常生活安心プラン(個人賠償責任保険)

- ケガ安心プラン(入院保険(交通事故限定))

- 持ち物安心プラン(携行品損害保険)

選んだプランの補償期間は「1年間」で、手続きをすれば別プランに変更できます。

最短10秒でカードを発行してもらえるので、急に旅行へ出掛けたい時にもおすすめです。

三井住友カード(NL)

Visa LINE Pay クレジットカードならVisaタッチ決済やLINE Pay決済に対応&カードレスタイプも選べる

出典元:pay.line.me

Visa LINE Pay クレジットカードのおすすめポイント

| 入会特典 | 新規入会+利用で最大3,000ポイントプレゼント |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | VISA |

| ポイント還元率 | 1.0% |

| 交換可能マイル | – |

| 海外旅行傷害保険(利用付帯) | 傷害死亡・後遺障害:最高2,000万円 傷害治療費用:50万円 疾病治療費用:50万円 賠償責任:2,000万円 救援者費用:100万円 携行品損害(免責3,000円):15万円 |

| 国内旅行傷害保険 | – |

| 優待・その他付帯サービス | ショッピングガード保険:年間100万円 (海外での利用および国内でリボ払い・分割い(3回以上)の利用が対象) |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

Visa LINE Pay クレジットカードなら海外でもVisa加盟店で利用すれば1%のLINEポイントが還元される

「Visa LINE Pay クレジットカード」には、カードレスタイプがあります。

カードレスタイプならカードを紛失する心配もなく、スマホをかざすだけで海外でもスムーズ決済することができます。

海外でもVisa加盟店で利用すれば、1%のLINEポイントが還元されます。

決済時にはLINEで通知が届くため、使い過ぎや不正利用の防止にも役立ちます。

また最高2,000万円までの海外旅行保険や、ショッピング保険も付帯しているので安心です。

Visa LINE Pay クレジットカードの詳細

JCB CARD Wなら39歳までの入会で年会費無料&ショッピング保険付で初めての海外旅行にも安心

出典元:jcb.co.jp

JCB CARD Wのおすすめポイント

| 入会特典 | ①新規入会+Amazon.co.jpの利用で20%(最大10,000円)キャッシュバック ②Apple Pay・Google Pay(TM)・MyJCB Pay利用で最大3,000円キャッシュバック ③家族カードの同時入会・追加入会で最大4,000円キャッシュバック キャンペーン期間:2023年12月5日~2024年3月31日 |

|---|---|

| 年会費 | 無料 18~39歳以下限定で入会可能 40歳以降も年会費無料のまま継続可 |

| 国際ブランド | JCB |

| ポイント還元率 | 1.0%~10.5% ※最大還元率はJCB PREMO に交換した場合 |

| 交換可能マイル | ANAマイル・JALマイル・スカイマイル |

| 海外旅行傷害保険(利用付帯) | 死亡・後遺障害:最高2,000万円 傷害治療費用:100万円 疾病治療費用:100万円 賠償責任:2,000万円 携行品損害(免責3,000円):1旅行中20万円 救援者費用:100万円 |

| 国内旅行傷害保険 | – |

| 優待・その他付帯サービス | ショッピングガード保険(海外):最高100万円 JCBプラザラウンジ・JCBプラザを無料で利用できる |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

提示するだけで世界の主要9都市にある「JCBプラザラウンジ」を無料で利用することができるJCB CARD W

JCB CARD Wは、39歳までの入会で、40歳以降も年会費が無料になります。

カード番号の盗み見を防止できる「ナンバーレスカード」なので、海外でも安心して使えます。

またカードを提示するだけで、世界の主要9都市にある「JCBプラザラウンジ」も、無料で利用することができます。

緊急時には「JCBプラザ」で日本語で対応してもらえるので、初めての海外旅行にもおすすめのクレジットカードです。

JCB CARD Wの公式サイト

JCBカード Sなら国内外20万ヶ所以上の施設やサービスが最大80%OFF

| 入会特典 | ①新規入会+Amazon.co.jpの利用で20%(最大15,000円)キャッシュバック ②Apple Pay・Google Pay(TM)・MyJCB Pay利用で最大3,000円キャッシュバック ③家族カードの追加&利用でポイント2倍 キャンペーン期間:2023年12月5日~2024年3月31日 |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | JCB |

| ポイント還元率 | 0.50%~10.0% ※最大還元率はJCB PREMO に交換した場合 |

| 交換可能マイル | ANAマイル・JALマイル・スカイマイル |

| 海外旅行傷害保険(利用付帯) | 死亡・後遺障害:最高2,000万円 傷害治療費用:100万円 疾病治療費用:100万円 賠償責任:2,000万円 携行品損害(免責3,000円):1旅行中20万円 救援者費用:100万円 |

| 国内旅行傷害保険 | – |

| 優待・その他付帯サービス | ショッピングガード保険(海外):最高100万円 JCBスマートフォン保険(ディスプレイ破損):年間最高30,000円(自己負担1事故1万円) JCBプラザラウンジ・JCBプラザを無料で利用できる |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

グルメやレジャーの優待を活用して旅行を楽しみたい人におすすめのJCBカードS

JCBカード Sには、「JCBカードS 優待 クラブオフ」が付帯しています。

こちらのサービスを利用すれば、国内外20万ヶ所以上で最大80%OFFの割引を受けられます。

【優待の一例】

- TOHOシネマズ(一般)2,000円→1,500円

- 横浜・八景島シーパラダイス(大人)3,300円→2,800円

- 有馬街道温泉すずらんの湯(ハーブ浴セット)4,500円→2,250円

- ホテル京阪ユニバーサル・タワー(大人1名1泊)5,800円~

- 大江戸温泉物語・湯快リゾートが1人1泊500円割

最高2,000万円までの海外旅行傷害保険やショッピングガード保険、スマホ保険も付いているので安心です。

今すぐ旅行に出掛けたい人は、最短5分でカード番号を発行してもらえる「ナンバーレスカード」を選びましょう。

【モバ即(最短5分)の入会条件】

1.9:00AM~8:00PMでお申し込み。

2.顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

(※)モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

JCBカード Sの公式サイト

JALカード 普通カードなら初年度の年会費が無料でJALマイルを気軽に貯められる

出典元:jal.co.jp

JALカード 普通カードのおすすめポイント

| 入会特典 | 入会+利用で最大5,500マイルプレゼント キャンペーン期間:2023年11月16日~2024年3月15日 |

|---|---|

| 年会費 | 入会後1年間無料 2年目以降2,200円(税込) |

| 国際ブランド | VISA・MASTER・JCB |

| ポイント還元率 | 0.5%~1.0% 特約店で利用した場合1.0% |

| 交換可能マイル | JALマイル |

| 海外旅行傷害保険(自動付帯) | 傷害死亡:1,000万円 傷害後遺障害:40万~1,000万円 救援者費用:年間100万円 |

| 国内旅行傷害保険(自動付帯) | 傷害死亡:1,000万円 傷害後遺障害:40万~1,000万円 |

| 優待・その他付帯サービス | 空港免税店での割引:5%OFF ショッピング保険:最高100万円(免責1事故1万円) (ショッピング保険は国際ブランドがJCBの場合のみ付帯) |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

JALカード 普通カードならJALマイルを気軽に貯められる

JAL普通カードは、JALマイルを気軽に貯められるクレジットカードです。

初年度の年会費も無料で、JAL便を利用する度にボーナスマイルを獲得できます。

- 入会搭乗ボーナス:1,000マイル

- 毎年初回搭乗ボーナス:1,000マイル

- 搭乗ごとのボーナス:フライトマイルの10%プラス

またカードの提示で、空港免税店での買い物が5%割引になります。

ショッピング保険が必要な人は、JCBブランドを選びましょう。

JALカード 普通カードの公式サイト

三井住友カード ゴールド(NL)なら年間100万円以上の利用で翌年以降の年会費が永年無料

出典元:smbc-card.com

三井住友カード ゴールド(NL)のおすすめポイント

| 入会特典 | 新規入会+利用で最大9,000円ポイントプレゼント |

|---|---|

| 年会費 | 通常5,500円(税込) 年間100万円の利用で翌年以降の年会費が永年無料 |

| 国際ブランド | VISA・MASTER |

| ポイント還元率 | 0.5%~7.0% 対象のコンビニ・飲食店でスマホのタッチ決済で最大7%還元 |

| 交換可能マイル | ANAマイル |

| 海外旅行傷害保険(利用付帯) | 傷害死亡・後遺障害:最高2,000万円 傷害治療費用:100万円 疾病治療費用:100万円 賠償責任:2,500万円 携行品損害(免責3,000円):年間20万円 救援者費用:年間150万円 |

| 国内旅行傷害保険(利用付帯) | 傷害死亡・後遺障害:最高2,000万円 |

| 優待・その他付帯サービス | 国内主要空港でラウンジが無料 ドクタコール24・ゴールドデスクが無料 海外カード紛失・緊急発行手数料無料 ショッピング保険(海外・国内):300万円(免責1事故3,000円) 海外旅行保険の家族特約:最高1,000万円 |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

年間100万円の利用した場合に毎年10,000ポイントが進呈される三井住友カード ゴールド(NL)

「三井住友カード ゴールド(NL)」は、年間100万円以上の利用で翌年以降の年会費が永年に無料になるクレジットカードです。

さらに年間100万円の利用した場合は、毎年10,000ポイントが進呈されます。

ゴールドカードの特典として、空港ラウンジも無料で利用することができます。

家族特約も付帯しているため、家族で安心して海外旅行を楽しみたい人にもおすすめです。

三井住友カード ゴールド(NL)の公式サイト

dカードなら年会費無料で入院・通院にも対応の国内旅行傷害保険(29歳以下対象)が付帯

出典元:dcard.docomo.ne.jp

dカードのおすすめポイント

| 入会特典 | 新規入会+利用で最大2,000ポイントプレゼント |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | VISA・MASTER |

| ポイント還元率 | 1.0%(通常) |

| 交換可能マイル | JALマイル |

| 海外旅行傷害保険 (29歳以下対象・利用付帯) |

傷害死亡:2,000万円 傷害後遺障がい:80万円~2,000万円 傷害治療費用:200万円 疾病治療費用:200万円 賠償責任:2,000万円 携行品損害:年間20万円 救援者費用:年間200万円 |

| 国内旅行傷害保険 (29歳以下対象・利用付帯) |

傷害死亡:1,000万円 傷害後遺障がい:40万円~1,000万円 入院:日額3,000円 通院:日額1,000円 手術:入院日額の5倍または10倍 |

| 優待・その他付帯サービス | 海外レンタカーの優待割引 世界各地に「dカード トラベルデスク」あり ショッピング保険(国内・海外):100万円 【国内航空便遅延費用特約】 乗継遅延による宿泊・食事費用:2万円 手荷物遅延による衣類・生活必需品購入費用:1万円 手荷物紛失による衣類・生活必需品購入費用:2万円 出航遅延・欠航による食事費用:1万円 |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

29歳以下で国内旅行を安心して楽しみたい人におすすめのdカード

dカードには、29歳以下の人が対象の旅行保険が付帯しています。

国内旅行傷害保険が充実しているので、29歳以下で国内旅行を安心して楽しみたい人に特におすすめです。

dカードの公式サイト

2.ステータスカードで旅行を楽しみたい人におすすめのクレジットカード7選

ゴールドカードやプラチナカードは年会費が高額ですが、付帯サービスが充実しています。

そこで次は「空港ラウンジが無料」などの付帯サービスを利用して、快適に旅行を楽しみたい人におすすめのクレジットカードを紹介します。

ステータスカードで旅行を楽しみたい人におすすめのクレジットカード7選

| カード名 | 年会費(税込) | 海外旅行保険 | 国内旅行保険 | ポイント還元率 | 交換可能マイル | 国際ブランド |

|---|---|---|---|---|---|---|

| ビューゴールドプラスカード | 11,000円 | 最高5,000万円 | 最高5,000万円 | 0.5%~10.0% | – | JCB |

| 「ビュー・スイカ」カード | 524円 | 最高500万円 | 最高1,000万円 | 0.5%~3.5% | – | VISA・MASTER・JCB |

| UCプラチナカード | 16,500円 | 最高1億円 | 最高5,000万円 | 1.0% | ANAマイル JALマイル |

VISA |

| dカード GOLD | 11,000円 | 最高1億円 | 最高5,000万円 | 1.0% | JALマイル | VISA・MASTER |

| JALカード CLUB-Aゴールドカード | 17,600円 | 最高1億円 | 最高5,000万円 | 1.0%~2.0% | JALマイル | JCB |

| JAL・CLUB-Aカード(JCB) | 11,000円 | 最高5,000万円 | 最高5,000万円 | 0.5%~1.0% | JALマイル | JCB |

| MileagePlusJCBカード ゴールドカード | 21,450円 | 最高1億円 | 最高5,000万円 | 1.5% | マイレージプラス | JCB |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

付帯サービスが充実しているクレジットカードの特徴をそれぞれ詳しく説明します。

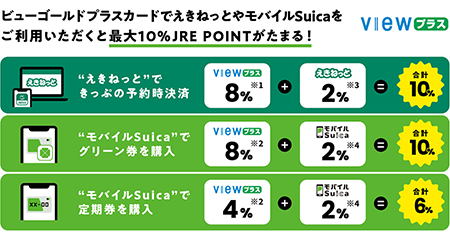

ビューゴールドプラスカードなら最高5,000万円の旅行保険が自動付帯&空港ラウンジも無料

出典元:jreast.co.jp

ビューゴールドプラスカードのおすすめポイント

| 入会特典 | 入会+利用で最大24,000ポイントプレゼント |

|---|---|

| 年会費 | 11,000円(税込) |

| 国際ブランド | JCB |

| ポイント還元率 | 0.5%~10.0% 新幹線のチケット購入・利用で10%ポイント還元 |

| 交換可能マイル | – |

| 海外旅行傷害保険(自動付帯) | 死亡・後遺障害:最高5,000万円 傷害治療費用:200万円 疾病治療費用:200万円 賠償責任:3,000万円 携行品損害:20万円 救援者費用:年間100万円 |

| 国内旅行傷害保険(自動付帯) | 死亡・後遺障害:最高5,000万円 入院:日額5,000円 通院:日額3,000円 手術:入院保険金日額の10倍または5倍 |

| 優待・その他付帯サービス | ショッピング保険(国内・海外):年間300万円(免責5,000円) 東京駅ビューゴールドラウンジ無料 空港ラウンジ無料 空港手荷物サービス優待 ラウンジ・キー1回US32ドルで利用可 Suicaのオートチャージ機能 えきねっと(JR券予約)+新幹線eチケット(指定席)購入で10%還元 |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

ビューゴールドプラスカードなら旅行保険が自動付帯&家族特約付き

ビューゴールドプラスカードには、最高5,000万円の旅行保険が自動付帯しています。

補償内容も充実していて、「ビュー・スイカ」カードにはない次の2つのサービスも受けられます。

- 海外旅行保険の家族特約が自動付帯(家族も本人と同じ額の補償を受けられる)

- ショッピング保険(年間300万円まで)

また次のようなゴールドカードならではの特典も付いています。

- 東京駅構内のビューゴールドラウンジが無料

- 国内の主要空港、ハワイのダニエル・K・イノウエ国際空港のラウンジが無料

- 世界中の空港ラウンジを、ラウンジ・キーを1人US35ドル/回で利用可能

- 海外から帰国時の荷物1個を空港から指定場所まで優待価格500円で宅配

- 宿泊やレストランの年間の利用額10万円ごとに7,000円分のホテル利用券プレゼント

- 東京駅周辺の対象施設の年間の利用額5万円ごとに3,000円分の施設利用券プレゼント

- プライオリティ・パスやホテルの宿泊券orディナー券などの選べる特典プレゼント

ゴールドカードの特典を活用して、家族でハイクラスな旅を楽しみたい人は、ビューゴールドプラスカードを選ぶのがおすすめです。

ビューゴールドプラスカードの公式サイト

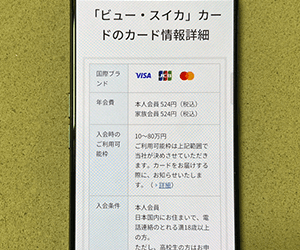

「ビュー・スイカ」カードならオートチャージ機能付で移動がスムーズ&モバイルSuicaへのチャージで1.5%還元

出典元:jreast.co.jp

「ビュー・スイカ」カードのおすすめポイント

| 入会特典 | 入会+利用で最大8,000ポイントプレゼント |

|---|---|

| 年会費 | 524円(税込) |

| 国際ブランド | VISA・MASTER・JCB |

| ポイント還元率 | 0.5%~3.5% |

| 交換可能マイル | – |

| 海外旅行傷害保険(利用付帯) | 死亡・後遺障害:最高500万円 傷害治療費用:50万円 疾病治療費用:50万円 賠償責任:3,000万円 携行品損害:- 救援者費用:- |

| 国内旅行傷害保険(利用付帯) | 死亡・後遺障害:最高1,000万円 入院:日額3,000円 通院:日額2,000円 手術:入院保険金日額の10倍または5倍 |

| 優待・その他付帯サービス | Suicaのオートチャージ機能 新幹線eチケット購入で最大5%のポイントが貯まる |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

「ビュー・スイカ」カードならSuicaに入金できるオートチャージ機能が付いている

Suicaにオートチャージ設定ができるのは、「ビュー・スイカ」カードと「ビューゴールドプラスカード」だけです。

「ビューゴールドプラスカード」の年会費は11,000円(税込)ですが、「ビュー・スイカ」カードなら年会費が524円(税込)しかかかりません。

そのため次のいずれかに当てはまる人なら、年会費の元を取ることができます。

- 月平均3,000円(36,000円/年)以上をSuicaにオートチャージする人

- 年11,000円以上のモバイルSuica定期券を購入する人

- 駅ビルで月平均3,500円(42,000円/年)以上の買い物をする人

オートチャージ機能を利用すれば、移動が快適になるだけでなく、最大3%のポイントが貯まるため大変お得です。

電車での旅をお得に楽しみたい人は、「ビュー・スイカ」カードを選びましょう。

「ビュー・スイカ」カードの公式サイト

UCプラチナカードなら最安水準の年会費でプラチナカード限定の特別優待を受けられる

出典元:uccard.co.jp

UCプラチナカードのおすすめポイント

| 入会特典 | – |

|---|---|

| 年会費 | 16,500円(税込) |

| 国際ブランド | VISA |

| ポイント還元率 | 1.0% (1,000円につき2ポイントを獲得し 1ポイントを5円相当のアイテムと交換した場合の還元率が1.0%) |

| 交換可能マイル | ANAマイル・JALマイル |

| 海外旅行傷害保険(利用付帯) | 傷害死亡・後遺障害:最高1億円 傷害治療費用:200万円 疾病治療費用:200万円 賠償責任:2,000円 携行品損害(免責3,000円):1旅行中50万円、年間100万円 救援者費用:200万円 |

| 国内旅行傷害保険(利用付帯) | 傷害死亡・後遺障害:最高5,000万円 入院:日額5,000円 通院:日額2,000円 |

| 優待・その他付帯サービス | ショッピング保険(国内):300万円 通信端末修理費用保険:年1回・年間3万円 空港ラウンジサービス:無料 コンシェルジュセンター:24時間365日無料 Visaプラチナ空港宅配:会員優待価格 Visaプラチナ海外Wi-Fiレンタル:優待価格 ハーツレンタカー:5~20%OFFなど |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

年会費が安いUCプラチナカード

UCプラチナカードは、 UCブランド最上位のクレジットカードです。

プラチナカードの中では年会費が安く、付帯サービスも次のように充実しています。

- コンシェルジュセンター(旅行に関する相談やレンタカー、レストランの予約を任せられる)

- グルメクーポン(全国約200店舗のレストランで2名以上のコース料理を利用で1名分が無料)

- Visaプラチナホテルダイニング(ホテル内のレストランで利用できる3,000円相当のクーポンプレゼント)

- Visaプラチナラグジュアリーダイニング(星付の高級店で利用できる5,000円相当のクーポンプレゼント)

- Visaプラチナ空港宅配(手荷物の輸送を優待価格で利用できる)

- 国内主要空港内のラウンジが無料

- プライオリティ・パスが年6回まで無料

プラチナカードならではの特典を利用して、優雅な旅を楽しみたい人は「UCプラチナカード」を選びましょう。

UCプラチナカードの公式サイト

dカード GOLDなら海外旅行保険が最高1億円で家族特約も付帯&ドコモ料金の支払で10%還元

出典元:dcard.docomo.ne.jp

dカード GOLDのおすすめポイント

| 入会特典 | 入会・利用・Webエントリーで最大5,000ポイントプレゼント |

|---|---|

| 年会費 | 11,000円(税込) |

| 国際ブランド | VISA・MASTER |

| ポイント還元率 | 1.0% |

| 交換可能マイル | JALマイル |

| 海外旅行傷害保険(自動付帯) | 傷害死亡:1億円(自動付帯5,000万円、利用付帯5,000万円) 傷害後遺障がい:40万円~1億円(自動付帯:~5,000万円) 傷害治療費用:300万円 疾病治療費用:300万円 賠償責任:5,000万円 携行品損害(免責3,000円):年間50万円 救援者費用:年間500万円 |

| 国内旅行傷害保険(利用付帯) | 傷害死亡:5,000円 傷害後遺障がい:200万円~5,000万円 入院:日額5,000円 通院:日額3,000円 手術:入院保険金日額の5倍または10倍 |

| 優待・その他付帯サービス | ショッピング保険:年間300万円 dカードケータイ補償:購入後3年間最大10万円 国内・ハワイの主要空港ラウンジが利用無料 dカードゴールドデスクの利用が無料 海外旅行保険の家族特約:最高1,000万円(自動付帯) 【海外航空便遅延費用特約】 宿泊施設の客室料:3万円 交通費or旅行サービス取消料:1万円 食事代:5,000円 手荷物遅延:3万円 【国内空港便遅延費用特約】 乗継遅延による宿泊・食事費用:2万円 手荷物遅延による衣類・生活必需品購入費用:1万円 手荷物紛失による衣類・生活必需品購入費用:2万円 出航遅延・欠航による食事費用:1万円 |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

dカード GOLDならドコモの携帯料金やドコモ光の利用料金を支払うと10%もポイントが還元される

dカード GOLDは、ドコモユーザーにおすすめのクレジットカードです。

毎月のドコモの携帯料金やドコモ光の利用料金を支払うと、10%もポイントが還元されます。

旅行保険には家族特約も付いていて、家族は最高1,000万円までの補償を受けられます。

また次のような旅行に使える特典も付いています。

- 国内・ハワイの主要空港でラウンジが無料で利用可能

- 海外航空便遅延補償

- ハーツレンタカーの割引優待サービス

最大10万円のケータイ補償も付いているので、旅先でスマホの紛失や盗難などに遭った際にも安心です。

dカード GOLDの公式サイト

JALカード CLUB-Aゴールドカード(JCB)ならJALマイルを効率よく貯められて空港ラウンジも無料

出典元:jal.co.jp

JALカード CLUB-Aゴールドカード(JCB)

| 入会特典 | 入会搭乗ボーナスを5,000マイルプレゼント |

|---|---|

| 年会費 | 17,600円(税込) |

| 国際ブランド | JCB |

| ポイント還元率 | 1.0% |

| 交換可能マイル | JALマイル |

| 海外旅行傷害保険 (自動付帯(一部利用付帯)) |

死亡・後遺障害:最高1億円 (自動付帯5,000万円、利用付帯5n0000万円) 傷害治療費用:300万円 疾病治療費用:300万円 賠償責任:1事故につき1億円 携行品損害(免責3,000円):1旅行中50万円、期間中100万円 救援者費用:400万円 |

| 国内旅行傷害保険(自動付帯) | 死亡・後遺障害:最高5,000万円 入院:日額10,000円 通院:日額2,000円 手術:40万円 |

| 優待・その他付帯サービス | 海外旅行保険の家族特約:最高1,000万円 ショッピング保険(国内・海外):最高500万円 ラウンジ・キーで世界各地のラウンジが利用可能 ゴルファー保険(賠償責任1億円、傷害死亡300万円) 海外航空機遅延保険・国内航空機遅延保険 (乗換遅延2万円、出航遅延2万円、 寄託手荷物遅延2万円、寄託手荷物紛失4万円) 空港ラウンジサービス無料 JALビジネスチェックインカウンター無料 空港免税店の割引10%OFF JALカード会員限定国内・海外ツアー割引2~3%OFF ホテルニッコー&JALシティ優待サービスなど |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

JALマイルを効率よく貯めたい人におすすめのJALカード CLUB-Aゴールドカード(JCB)

「JALカード CLUB-Aゴールドカード」は、JALマイルを効率よく貯めたい人におすすめです。

「普通カード」や「CLUB-Aカード」に比べると、ショッピングマイルが2倍貯まります。

- JALカード CLUB-Aゴールドカード:100円=1マイル

- 普通カード・CLUB-Aカード:200円=1マイル

さらにJAL便に搭乗する度に、以下のフライトマイルを獲得できます。

- 入会搭乗ボーナス:5,000マイル

- 毎年初回搭乗ボーナス:2,000マイル

- 搭乗ごとのボーナス:フライトマイルの25%プラス

またゴールドカードの特典として、空港ラウンジを無料で利用できるサービスも付いています。

「Visa・Master」はショッピング保険が年間300万円までなので、年間500万円までの補償を受けたい人は「JCB」を選びましょう。

JALカード CLUB-Aゴールドカード(JCB)の公式サイト

JALカード CLUB-Aカード(JCB)なら「JALビジネスクラス・チェックインカウンター」の利用が可能

出典元:jal.co.jp

JALカード CLUB-Aカード(JCB)のおすすめポイント

| 入会特典 | 入会搭乗ボーナスを5,000マイルプレゼント |

|---|---|

| 年会費 | 11,000円(税込) |

| 国際ブランド | JCB |

| ポイント還元率 | 0.5% |

| 交換可能マイル | JALマイル |

| 海外旅行傷害保険(自動付帯) | 死亡・後遺障害:5,000万円 傷害治療費用:150万円 疾病治療費用:150万円 賠償責任:1事故につき2,000万円 携行品損害(免責3,000円):1旅行中50万円、期間中100万円 救援者費用:100万円 |

| 国内旅行傷害保険(自動付帯) | 死亡・後遺障害:5,000万円 入院:日額10,000円 通院:日額2,000円 手術:入院中1回10万円、入院以外1回5万円 |

| 優待・その他付帯サービス | ショッピング保険:100万円(国際ブランドがJCBの場合のみ) 日本語による救急サービスが無料 空港免税店での割引:10%OFF JALビジネスクラス・チェックインカウンターの利用無料 |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

JALカード CLUB-Aカード(JCB)なら空港でスムーズにチェックインの手続きを行える

「JALカード CLUB-Aカード」は、年に1回はJAL便で旅行をする人におすすめです。

搭乗ボーナスマイルは「CLUB-Aゴールドカード」と同じだけ貯まります。

また普通カードにはない「JALビジネスクラス・チェックインカウンター」を利用できるサービスも付いています。

通常のチェックインカウンターと違って混雑しにくいため、空港でスムーズにチェックインの手続きを行えます。

JALカード CLUB-Aカード(JCB)の公式サイト

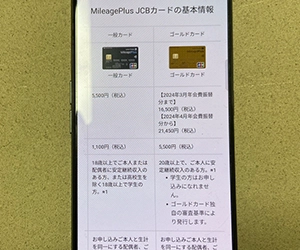

MileagePlus JCBカード ゴールドカードならマイル還元率1.5%&ラウンジキーで海外空港ラウンジも利用できる

出典元:jcb.co.jp

MileagePlus JCBカード ゴールドカードのおすすめポイント

| 入会特典 | 入会+利用で最大23,500マイルプレゼント |

|---|---|

| 年会費 | 2024年3月年会費振替分まで:16,500円(税込) 2024年4月年会費振替分から:21,450円(税込) |

| 国際ブランド | JCB |

| ポイント還元率 | 1.5% |

| 交換可能マイル | マイレージプラス |

| 海外旅行傷害保険(利用付帯) | 傷害死亡・後遺障害:最高1億円 傷害治療費用:300万円 疾病治療費用:300万円 賠償責任:1億円 携行品損害:1旅行中50万円 救援者費用:年間400万円 |

| 国内旅行傷害保険(利用付帯) | 傷害死亡・後遺障害:最高5,000万円 入院:日額5,000円 通院:日額2,000円 手術:20万円 |

| 優待・その他付帯サービス | 空港ラウンジサービス:無料 空港手荷物宅配サービス:往復無料 ANAグループ空港内免税店:10%OFF JCBプラザ ラウンジ:無料 ショッピング保険(海外・国内):最高500万円(免責1回3,000円) JCBスマートフォン保険:年間最高5万円(免責1事故1万円) 【海外航空機遅延保険】 乗継遅延:2万円 出航遅延:2万円 寄託手荷物遅延:2万円 寄託手荷物紛失:4万円 【国内航空機遅延保険】 乗継遅延:2万円 出航遅延:2万円 寄託手荷物遅延:2万円 寄託手荷物紛失:4万円 |

※掲載されている優待内容については、予告なく変更となる場合がございます。(2024年2月時点)

MileagePlusJCBカード ゴールドカードなら空港ラウンジサービスだけでなく「ラウンジ・キー」も利用できる

「MileagePlusJCBカード ゴールドカード」があれば、空港ラウンジサービスだけでなく「ラウンジ・キー」も利用できます。

「ラウンジ・キー」とは、世界1,100ヶ所以上の空港ラウンジを1回US32ドルで利用できるサービスです。

同伴者も1回US32ドルで利用できるので、友達や家族と一緒に空港での待ち時間を楽しめます。

マイルの還元率が高いのも、「MileagePlusJCBカード ゴールドカード」の特徴です。

一般カードは100円につき1マイルですが、ゴールドカードなら100円につき1.5マイルを獲得できます。

さらにユナイテッド航空の航空券購入すると、通常の2倍のマイルが付与されます。

獲得したマイルの有効期限もないので、自分のペースでマイルを貯めつつ旅行を楽しめます。

MileagePlusJCBカード ゴールドカードの公式サイト

3.旅行におすすめのクレジットカードの選び方|年会費・旅行保険・優待特典・還元率・国際ブランド

旅行で利用するクレジットカードは次の5つをチェックして選ぶのがおすすめです。

では5つのポイントについてそれぞれ詳しく紹介します。

3-1.年会費|年会費に見合ったサービスが受けられるかをチェック

クレジットカードの年会費は、無料~数万円とカードによって様々です。

年会費が有料のクレジットカードは、無料のカードに比べて付帯サービスや特典が充実している傾向があります。

dカードとdカード GOLDの違い

| 比較項目 | dカード | dカード GOLD |

|---|---|---|

| 年会費 | 無料 | 11,000円 |

| 海外旅行保険 | 最高2,000万円 | 最高1億円 |

| 国内旅行保険 | 最高1,000万円 | 最高5,000万円 |

| ショッピング保険 | 100万円 | 300万円 |

| 補償の対象 | 29歳以下限定 | 全会員 (家族特約あり) |

| 空港ラウンジの利用 | – | 無料 |

| ゴールド会員専用デスク | – | 無料 |

年会費に見合ったサービスを受けられるかをチェックして、自分に合うクレジットカードを選びましょう。

3-2.旅行損害保険の内容|自動付帯ならクレジットカードを持っているだけで適用

旅行傷害保険の内容は、カード会社によって異なります。

次の3つについては必ずチェックしておきましょう。

- 自動付帯・利用付帯のどちらか

- 補償内容と補償金額

- 海外だけでなく国内の旅行傷害保険も付いているか

自動付帯と利用付帯には、次のような違いがあります。

旅行傷害保険の自動付帯と利用付帯の違い

-

自動付帯:クレジットカードを持っているだけで自動的に適用される

利用付帯:旅行にかかる費用をクレジットカードで支払った場合にのみ適用される

利用付帯は自動付帯に比べて、補償額が高額になる傾向があります。

クレジットカードによって補償の内容も異なるので、必ず確認しておきましょう。

3-3.優待特典やサービス|空港ラウンジ無料・手荷物無料宅配サービスなど

クレジットカードによっては、次のような優待特典やサービスが付いています。

- 空港ラウンジを無料で利用できる

- 手荷物宅配サービスが無料

- ホテルの宿泊優待

- レジャー施設の割引特典

- 海外での日本語サポート

- 新幹線の切符を割引価格で購入できる

- SuicaやPASMOのオートチャージ機能が付いている

海外旅行に頻繁に行く人は、空港ラウンジや手荷物宅配サービスが無料のクレジットカードを選ぶのがおすすめです。

国内旅行をする機会が多いなら、鉄道の割引特典やレジャー施設の優待特典が充実しているクレジットカードを選びましょう。

3-4.ポイントやマイルの還元率|ポイント還元率が1%以上のクレジットカードがおすすめ

クレジットカードで決済すると、ポイントやマイルが貯まります。

効率よくポイントを貯めたい人は、還元率が1%以上のクレジットを選ぶのがおすすめです。

ポイント還元率1%以上のクレジットカード

| カード名 | 年会費 | ポイント還元率 | 交換可能マイル |

|---|---|---|---|

| リクルートカード | 永年無料 | 1.2%~4.2% | JALマイル |

| MileagePlus JCBカード ゴールドカード |

21,450円 | 1.5% | マイレージプラス |

| 楽天カード | 永年無料 | 1.0% | ANAマイル JALマイル |

| JCB CARD W | 無料※1 | 1.0%~10.5% | ANAマイル JALマイル スカイマイル |

| dカード | 永年無料 | 1.0% | JALマイル |

| dカード GOLD | 11,000円 | 1.0% | JALマイル |

| UCプラチナカード | 16,500円 | 1.0% | ANAマイル JALマイル |

| JALカード CLUB-A ゴールドカード(JCB) |

17,600円 | 1.0% | JALマイル |

| Visa LINE Pay クレジットカード | 永年無料 | 1.0% | – |

※1:39歳までの入会で40歳以降も年会費無料

貯めたポイントは、マイルに交換することもできます。

よく利用する航空会社が決まっている人は、交換可能なマイルについてもチェックしておきましょう。

3-5.クレジットカードの国際ブランド|Visa・JCB・Mastercardのうち2枚以上持参すると安心

旅行先に加盟店が多い国際ブランドのクレジットカードを選ぶことも大切です。

クレジットカードの5大国際ブランドの特徴については、以下の表をご覧ください。

5大国際ブランドの特徴

| 国際ブランド | 特徴 |

|---|---|

| Visa | ・シェア率NO.1 ・海外でも国内でも使える店舗が多い ・アメリカに加盟店が多い |

| Mastercard | ・世界210を超える国や地域で利用できる ・ヨーロッパに加盟店が多い |

| JCB | ・日本生まれの国際ブランドで国内に加盟店が多い ・ハワイやグアム、韓国、台湾などの旅行に最適 |

| American Express | ・優待サービスが充実したハイクラスなカード ・JCBと提携していて海外でも国内でも使える |

| Diners Club | ・国内/海外旅行の損害保険が最高1億円 ・旅行やグルメなどの優待サービスが充実している |

海外旅行には、次のように国際ブランドが異なるクレジットカードを2枚以上持って行くと安心です。

- VISA+JCB

- Mastercard+JCB

JCBには会員専用のラウンジ「JCBプラザ」があり、現地スタッフに日本語で対応してもらえるなど、海外でのサポートが充実しています。

日本国内にも加盟店が多いので、国内旅行に持って行くのもおすすめです。

4.旅行でクレジットカードを使うメリット|旅行傷害保険が付帯・持ち歩く現金も最小限に抑えられる

旅行にクレジットを持って行くメリットとしては、次のような点が挙げられます。

どんなメリットがあるのかを、それぞれ詳しく紹介します。

4-1.現金をたくさん持ち歩く必要がない|犯罪に巻き込まるリスクが減る

クレジットカードがあれば現金が最小限で済むため、旅先で次のようなメリットを実感できます。

- 荷物がコンパクトになり身軽に動ける

- 犯罪に巻き込まれるリスクが減る

海外は治安が悪い地域が多いめ、たくさん現金を持ち歩くのは危険です。

持ち歩く現金は必要最小限にして、なるべくクレジットカードで支払うようにしましょう。

【海外旅行に多額の現金を持って行くのがNGな理由】

海外旅行に出かけるときに、多額の現金を持って行くのはとても危険です。

万が一、盗難にあった場合にも、海外旅行保険をかけていても現金は保証の対象外です。

また、多くの国では多額の現金の持ち込みを規制していて、一定額以上の金額を超える場合には申告を義務づけています。

もし申告しなかった場合、現金は没収されてしまうこともあります。

引用元:https://www.anzen.mofa.go.jp/

4-2.海外旅行での両替の手間を省ける|クレジットカード払いなら両替手数料もかからない

クレジットカード払いにすれば、両替のために銀行や両替所に行く手間を省けます。

また現金を両替すると次のように2回分の手数料がかかりますが、クレジットカード払いなら両替の手数料がかかりません。

- 日本円を現地通貨に両替した際の手数料

- 余った現地通貨を日本円に両替した際の手数料

海外でクレジットカードを使うと「海外利用手数料」はかかりますが、両替手数料よりも安いため、費用を最小限に抑えられます。

両替の手間や費用をかけたくない人は、クレジットカードを利用するのがおすすめです。

4-3.現地通貨でキャッシングすることも可能|キャッシング手数料は日割りだから両替よりもお得

手持ちの現金が足りなくなってしまった場合も、クレジットカードがあれば海外のATMで現地通貨をキャッシングすることができます。

キャッシング手数料は日割りで計算されるため、両替をするよりもお得です。

年利18%で1万円をキャッシングした場合の利息

-

1日あたりの利息:約4円(10,000円×0.18÷365日×1日)

(利息=利用額×年利÷365日×利用日数)

1万円を両替した場合の手数料

-

為替レート(日により異なる)が1ドル=100円

両替為替レート:日本円→ドル105

両替為替手数料:3ドル

10,000円÷105円=95.2ドル

95.2ドル-3ドル=92.2ドル

10,000円÷100円=100ドル

100ドル-92.2ドル=7.8ドル

7.8ドル×100円=780円

両替をした場合、手数料が780円もかかります。

ATM手数料(110~220円)を含めても、キャッシングの方が圧倒的に安く利用できます。

4-4.身分や支払い能力の証明書として使える|ホテルのチェックイン時・レンタカーを借りる時に必要

海外では次のような場合に、クレジットカードの提示を求められることがあります。

- ホテルにチェックインする時

- レンタカーを借りる時

「クレジットカードを持っている人=支払い能力がある人」と判断されるため、利用できるサービスの幅も広がります。

快適に海外旅行を楽しみたい人は、VISAなどの信頼性が高い国際ブランドのクレジットカードを1枚は持って行きましょう。

【クレジットカードが必要な場合】

ホテル・航空券・レンタカーの予約には、身分証明と支払い能力証明としてクレジットカードが必要な場合が多いので、一枚は持っているといいでしょう。

引用元:https://ryugaku.jasso.go.jp/

4-5.デポジットの支払いにも便利|クレジットカードなら提示だけで済むことが多い

海外では料金の未払いを防ぐために、デポジット(保証金)を求められるケースもあります。

デポジットの支払い方法は次の2つです。

- 現金

- クレジットカード

デポジットは保証金なので精算時に全額戻ってきますが、現金の場合は指定された金額を現金通貨で支払う必要があります。

一方、クレジットカードなら提示で済むことが多いため、現金を準備する手間や両替手数料などの費用がかかることもありません。

4-6.旅行傷害保険が付いている|年会費が無料なら旅行傷害保険も無料で利用できる

旅行傷害保険が付帯しているクレジットカードを持っていれば、旅先でトラブルに遭った際にも安心です。

補償額や補償内容はカード会社によって異なりますが、主に次のような費用を負担してもらえます。

- 傷害死亡保険金

- 後遺障害保険金

- 傷害治療費用保険金

- 疾病治療費⽤保険⾦

- 賠償責任保険⾦

- 携行品損害保険⾦

- 救援者費用

- 賠償責任の費用

- 遅延費⽤

- 受託⼿荷物紛失費⽤

- 入院・手術・通院費用

海外では健康保険が使えないため、高額な医療費がかかってしまう可能性があります。

そのため海外旅行に行く際には、次のどちらかの保険に加入しておいた方が安心です。

- クレジットカードに付帯している旅行傷害保険

- 損保会社の旅行保険

クレジットカードに付帯している旅行傷害保険なら、旅行保険のように旅行の度に保険に加入する必要がありません。

費用も年会費に含まれているため、年会費が無料なら旅行傷害保険も無料で付いてきます。

クレジットカードに付帯している保険の特徴

- 旅行の度に申し込む必要がない

- 年会費に保険料が含まれている

- 年会費が無料のカードなら保険料も無料

- 自動付帯のカードは持っているだけで補償を受けられる

- 利用付帯ならカードで旅行代を支払えば保険が適用される

- 空港ラウンジ無料などの保険以外の優待特典も付いている

- ショッピング保険が付いているカードもある

- カードを複数枚持っていると保険金額が合算される(死亡・後遺障害除く)

- 家族特約付きのカードや家族カードを利用すれば家族も補償を受けられる

損保会社の旅行保険の特徴

- 補償金額を自分で設定できる

- クレジットカードの付帯保険より補償金額の上限が高い

- 補償の範囲や内容を自由に決めることができる

- 家族もまとめて加入できる保険もある

- 旅行の度に保険に加入する必要がある

クレジットカードに付帯している保険は、旅行の度に申し込む必要がないため、旅行や出張の機会が多い人に適しています。

一方、損害保険会社の旅行保険は、補償金額や補償内容を自由に決められるうえ、補償金額の上限も高い傾向があります。

補償内容が足りない場合は、「旅行保険と併用する」または「複数枚のカードを所持する」などの方法で対策を行いましょう。

4-7.紛失や盗難の際にも損害額を補償してもらえる|現金と違って紛失や盗難の際にも安心

クレジットカードには「紛失・盗難保険」が付いているため、紛失や盗難にあった場合も損害を補償してもらえます。

手続きも以下の手順で簡単に行えます。

- 電話でカード会社に連絡する

- 警察に届け出て証明書を受け取る

- ②の証明書と申請書を送る

何日前まで補償してもらえるかはカード会社によって異なるので、紛失や盗難に気付いたら早めに連絡しましょう。

【トラブルにあった場合の対応】

旅行先でトラブルになった場合は、できるだけ早く、現地で解決に向けた行動を起こすことが不可欠です。

日本に帰国した後からでは、解決は非常に困難になります。

引用元:https://www.ccj.kokusen.go.jp/

4-8.カードによってはショッピング保険も付いている|旅先で安心して買い物を楽しめる

ショッピング保険とは、クレジットカードで購入した品物が破損・盗難などの事故で損害を受けた場合に補償を受けらえるサービスです。

カード会社によって、名称は以下のように異なります。

- 動産総合保険

- ショッピングセーフティ保険

「リクルートカード」や「Visa LINE Pay クレジットカード」、「JCB CARD W」など、年会費無料でショッピング保険が付いているクレジットカードもあります。

旅先で安心して買い物を楽しみたい人は、ショッピング保険付きのクレジットカードを選びましょう。

4-9.ポイントやマイルが貯まるから現金払いよりお得|貯めたポイントはマイルや航空券にも交換できる

クレジットカードで支払えばポイントやマイルが貯まるため、現金で支払うより断然お得です。

貯まったポイントやマイルの使い方としては、主に次の2つが挙げられます。

- 旅行代金の一部をポイントで支払う

- マイルを航空券に交換する

貯めたポイントやマイルをうまく使えば、旅行費用や飛行機代を節約できます。

ポイント還元率や貯まるマイルの種類を比較して、自分に合うクレジットカードを選びましょう。

4-10.割引や優待特典を利用して旅行を楽しめる|レジャー施設やレンタカー、ツアー代金の割引など

クレジットカードによっては次のような特典が付いています。

- 空港ラウンジを無料で利用できる

- 手荷物宅配サービス

- ホテルの宿泊優待

- レジャー施設の割引

- レンタカーの割引

- ツアーなどの旅行代金の割引

特典の内容はクレジットカードによって異なります。

割引や優待の内容を比較して、自分に合うクレジットカードを選びましょう。

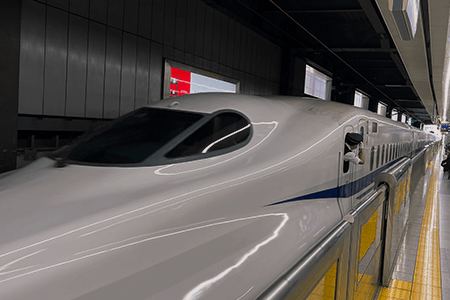

4-11.鉄道をお得・便利に利用できる|新幹線のチケット購入で最大10%のポイント還元

鉄道を使った旅行には、次のような交通系クレジットカードが適しています。

ビューゴールドプラスカードで、「えきねっと」を利用して新幹線eチケット(指定席)を購入すれば、10%のポイントが付与されます。

貯まったポイントは、「1ポイント=1円」としてSuicaにチャージして使えるため、お得に鉄道の旅を楽しめます。

引用元:https://www.jreast.co.jp/card/first/viewgoldplus/index.html

「えきねっと」とは、ネットで「新幹線eチケット」を購入できるサービスで、一度に最大6名分の予約ができます。

モバイルSuicaと紐づけておけば、切符を受け取る必要もなく、自動改札機にスマホをタッチするだけで乗車できるため大変便利です。

4-12.オートチャージ機能があり鉄道でスムーズに移動できる|SuicaやPASMOにクレジットカードから自動でチャージ

クレジットカードのオートチャージ機能を利用すれば、鉄道でスムーズに移動をすることができます。

オートチャージとは、SuicaやPASMOの残額が設定金額以下になると、改札を通過するだけで、クレジットカードから自動的に設定金額がチャージされるサービスです。

またオートチャージ機能を利用すればポイント還元率がアップするので、お得に旅行を楽しめます。

ビューゴールドプラスカードや「ビュー・スイカ」カードのオートチャージ機能を利用した場合、通常の3倍のポイントが貯まります。

【ビューゴールドプラスカード・「ビュー・スイカ」カードのポイント還元率】

- 通常のポイント還元率:0.5%(1,000円につき5ポイントが貯まる)

- Suicaのオートチャージのポイント還元率:1.5%(1,000円につき15ポイントが貯まる)

4-13.空港ラウンジを無料で利用できる|ゴールドカード以上のクレジットカードの特典

ゴールドカード以上のクレジットカードには、空港ラウンジを無料で利用できる特典が付いています。

空港ラウンジでは次のようなサービスが提供されています。

- 軽食

- ソフトドリンク

- アルコール飲料

- Wi-Fiの利用

- コピー機やFAXの利用

- 新聞や雑誌の閲覧

- シャワールーム

アルコール飲料やシャワールームは有料のラウンジもありますが、軽食やソフトドリンク、Wi-Fiは基本的に無料です。

クレジットカードを忘れると空港ラウンジを利用できないので、忘れずに持参しましょう。

4-14.手荷物宅配サービスが付いている|海外旅行への出発時や帰国時に手荷物を配送してもらえる

手荷物宅配サービスとは、海外旅行への出発時や帰国時に、スーツケースなどの手荷物を配送してもらえるサービスです。

対象の空港は、次の4つの空港になります。

- 成田国際空港

- 羽田空港国際線

- 関西国際空港

- 中部国際空港

国内線は対象外になっています。

海外旅行や海外出張の際に、身軽に移動したい人は手荷物宅配サービスが付いているクレジットカードを選びましょう。

手荷物宅配サービスがあるクレジットカード

- MileagePlusJCBカード ゴールドカード:往復無料券プレゼント(JCBトラベルで海外パッケージツアーを申し込んだ場合)

- ビューゴールドプラスカード:通常価格より20%割引

- JALカード CLUB-Aゴールドカード(JCB):出国時15%OFF、帰国時1個500円(税込)・2個目以降は15%OFF

- JALカード CLUB-Aカード(JCB):通常料金より15%割引

- UCプラチナカード:往復優待価格で利用可

4-15.海外旅行のサポートが充実している|日本語で病院を紹介してもらえるなどのサービス

海外でのサポートが充実していることも、旅行でクレジットカードを使うメリットの一つです。

ほとんどのクレジットカード会社が次のようなサービスを実施しています。

- 海外にサポートセンターを設置

- コールセンター(24時間・年中無休)での日本語対応

サポートセンターには、日本語対応ができる現地スタッフが常駐しています。

また病気やケガなどのトラブルがあった際にはコールセンターに電話をすれば、日本語で病院を紹介してもらえるので安心です。

5.旅行でクレジットカードを上手に活用する方法|2枚以上のカードを持参・海外キャッシングの設定・提携サービスを利用して予約

クレジットカードを上手に活用して、お得で快適な旅行を楽しむ方法を3つ紹介します。

5-1.旅行には2枚以上のクレジットカードを持って行く|旅行傷害保険の補償の範囲も広がる

次の4つの理由からも、旅行には2枚以上のクレジットカードを持って行くがおすすめです。

- 優待を使い分けらることができる

- 別ブランドのカードがあれば使える店舗が増える

- 紛失や盗難にあっても対応できる

- 補償額が上がる

複数枚のクレジットカードがあれば、ホテルの優待はカードA、レジャー施設の割引はカードBと使い分けることができます。

利用できるクレジットカードのブランドは店舗によって異なるため、Visa・Mastercard・JCBなど複数のブランドのカードがあった方が安心です。

カードを1枚紛失してしまっても、別のカードがあれば支払いに困ることもありません。

また1枚のクレジットカードでは治療費用の補償金額足りない場合も、2枚カードを利用することで十分な補償を受けることができます。

【海外旅行傷害保険の傷害治療費用】

-

エポスカード:200万円

TOKYU CARD ClubQ JMB:100万円

旅行傷害保険の傷害治療費は合算されるため、上記の例なら300万円まで補償の範囲が広がります。

5-2.出発前に海外キャッシングサービスの設定をしておく|両替よりキャッシングの方が手数料が安い

海外旅行では、次の3つの理由からもクレジットカードのキャッシングを利用するのがおすすめです。

- 両替の手間を省ける

- 多額の現金を持ち歩く必要がなくなる

- 両替よりキャッシングの方が手数料が安い

海外キャッシュサービスとは、海外のATMから現地通貨を引き出せる便利なサービスです。

事前に利用枠を設定しておく必要があるので、出発前に忘れずに設定しておきましょう。

5-3.クレジットカードと提携している予約サイトや飛行機、鉄道を利用する|旅行プランに合わせてクレジットカードを使い分けるとお得

クレジットカードと提携している予約サイトや飛行機、鉄道を利用すれば、よりお得に旅行を楽しめます。

提携サービスの利用で旅行がお得になるクレジットカード

| カード名×提携サービス | 特典 |

|---|---|

| エポスカード×エポトクプラザ | 国内旅行や海外旅行が5~8%OFF |

| イオンカード×イオントラベルモール | ツアーが最大5%OFF+WAONPOINT2倍 |

| TOKYU CARD ClubQ JMB×コンフォートメンバーズ | 東急ホテルズの各種割引などの特典 |

| ビューゴールドプラスカード×えきねっと | 新幹線eチケット利用で最大10%のポイント還元 |

| 楽天カード×楽天トラベル | 楽天ポイントが2倍もらえる 国内宿泊1,000円割引クーポンが使える |

| JCB CARD W×JCBトラベル | JCBトラベルのツアーの申込時に 1ポイント=4円で旅行代金に充当できる |

| リクルートカード×じゃらん | じゃらんで宿泊予約でポイント還元率が3.2%にアップ |

| JALカード×JALグループ航空会社 | 搭乗の度に最大25%のフライトマイルをプラス |

利用したい旅行プランに合わせて、クレジットカードを使い分けるのもおすすめです。

6.よくある質問

旅行で使うクレジットカードに関するよくある質問をまとめて紹介します。

6-1.旅行でクレジットカードを使う際の注意点は?

旅行でクレジットカードを使う際には、次の5つに注意が必要です。

- 出発前に利用限度額を確認する

- カード裏面のサインや暗証番号を確認しておく

- カード会社の連絡先やカード番号を控えておく

- 利用代金をしっかり確認して支払う

- 帰宅後に利用明細を確認する

旅先では食費やお土産代など、普段よりも出費が増えるので、限度額は事前に確認しておくと安心です。

海外旅行でクレジットカードを利用するなら、出発前に海外キャッシングサービスに申し込んでおきましょう。

6-2.旅行にクレジットカードを持って行かなくても旅行傷害保険は適用されますか?

旅行中にクレジットカードを携帯していなくても、旅行損害保険は適用されます。

ただしカードを持っていなければ、次のような不都合が生じる可能性があります。

- カード番号の確認に時間がかかって対応が遅れる

- カード番号不明の場合、海外の病院でのキャッシュレス治療を受けられない

国内旅行でも海外旅行でも、トラブルがあった時のためにクレジットカードは携行しましょう。

6-3.旅行傷害保険は家族も補償の対象になりますか?

次のような場合は、本人だけでなく家族も旅行傷害保険の補償対象になります。

- 家族カードを持っている

- 本会員のカードに家族特約が付いている

楽天カードなら、本カード会員1枚につき2枚の家族カードを作ることができます。

家族カード会員も、本会員と同様に以下の補償を受けられます。

楽天カードの海外旅行保険障

| 補償内容 | 補償金額(利用付帯) |

|---|---|

| 傷害死亡・後遺障害 | 2,000万円 |

| 傷害治療 | 200万円 |

| 疾病治療 | 200万円 |

| 救援者費用 | 200万円 |

| 賠償責任 (自己負担額なし) |

3,000万円 |

ただし18歳未満の子供はクレジットカードを作れないため、保険適用対象外になります。

子供連れで海外旅行に行くなら、「ビューゴールドプラスカード」のような家族特約付きのクレジットカードを選びましょう。

6-4.利用付帯の旅行傷害保険は、旅行代金全額をクレジットカードで支払わないと適用されないのですか?

楽天カードやJCBカードなら、出国前に1円以上の代金をクレジットカード決済していれば保険適用の対象になります。

一方、「TOKYU CARD ClubQ JMB」のように、事前に旅行代金を全額支払うことが条件になっているカードもあります。

条件はカード会社によって異なるので、旅行代金を支払う前に必ず確認しておきましょう。

6-5.利用付帯の旅行傷害保険は、何を支払えば適用されますか?

利用付帯の旅行傷害保険は、公共交通乗用具や募集型企画旅行の料金の一部を当該クレジットカードで支払った場合に適用されます。

公共交通乗用具・募集型企画旅行の対象ついては、以下の表をご覧ください。

公共交通乗用具や募集型企画旅行の対象

| 利用付帯の条件 | 対象になるもの | 対象にならないもの |

|---|---|---|

| 公共交通乗用具 | ・空港に向かう鉄道代金・バス代・タクシー代 (新幹線、リムジンバスも含む) ・渡航先への航空券 ・海上運送法に基づく事業会社が所有する船舶代金 |

・自家用車 ・レンタカー ・社用車 ・バスや電車の定期券や回数券 |

| 募集型企画旅行 | ・旅行会社で予約した海外旅行ツアー代金 ・海外ツアーと同時に申し込んだオプション代金 ・渡航先への航空券 ・目的地までの乗継便の航空券 ・国内のパッケージツアー代金 |

・海外出発前に空港近くに宿泊した料金 ・個人で手配したホテルの宿泊料金 ・空港利用税 ・空港ラウンジでの決済 ・ビザ申請費用 |

ツアーが募集型企画旅行に該当するかの判断が難しい場合は、旅行代理店に問い合わせるのがおすすめです。